例えばキャッシュフロー計算書を正確に読み解くスキルがあれば、会社にある現金の認識のずれをなくすことができます。仮に12月1日に売上が10万円あっても、振り込まれるのが12月31日だとします。そうすると、売上はあるものの、現金が手元にない期間ができてしまいます。 このずれを把握していないと、たとえばα社からの振込より先にβ社への支払期限が来てしまい、売上はあるのに支払えないということが起こり得るのです。 そうならないために、キャッシュフローを把握しておく必要があるのです。

そこで今回は、その財務三表のうち、キャッシュフロー計算書(C/F)の意味と読み解くポイントをご紹介していきたいと思います。

そもそも財務三表とは

一般的に決算書といわれる書類のうち、金融商品取引法で上場企業などに作成が義務付けられている書類のことを財務諸表といいます。

その中でも、貸借対照表、損益計算書、キャッシュフロー計算書の3つを特に「財務三表」というのです。

財務三表についてそれぞれご紹介していきます。

損益計算書( P/L = Profit & Loss Statement)

損益計算書とは、一定期間における、利益(Profit)と損失(Loss)を表した書類(Statement)で、通称「P/L」と呼ばれるものです。 売上(収益)から、それを得るためにかかったコスト(費用)を差し引いて、最終的な利益(or 損失)を算出するものです。

・売上(収益)、費用、利益がわかる

貸借対照表(B/S = Balance Sheet)

決算日時点の、会社が持つ財産を表した書類です。 「資産の部」「負債の部」「純資産の部」で構成されます。 「資産=純資産+負債」の関係が成立するので、通称「B/S」、「バランスシート」と呼ばれます。

・資金調達と運用の状況がわかる

キャッシュフロー計算書 (C/F= Cash Flow Statement)

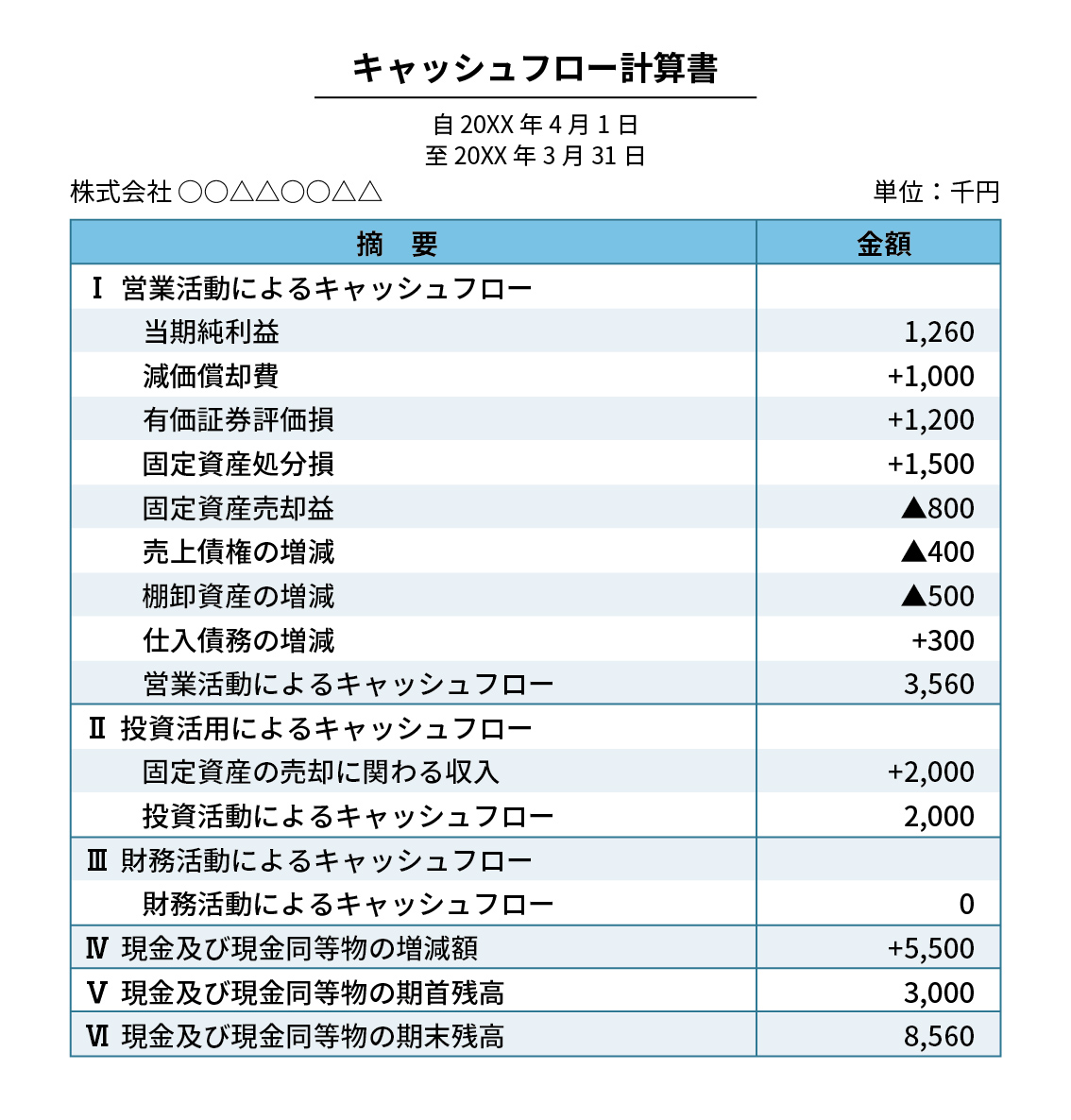

一定期間における、キャッシュ(主に現金や預金)の流れ(Flow)を表した書類で、通称「C/S」と呼ばれるものです。キャッシュの出入りについて「営業活動、投資活動、財務活動」の3つの活動に分かれて構成されます。

・上場企業のみ作成義務がある

キャッシュフロー計算書とは何か?

キャッシュフロー計算書は、企業の現金流出入を明らかにする財務報告書の一つです。企業の活動における「現金の動き」を理解することは、会社の経営状況を把握する上で不可欠です。

キャッシュフロー計算書を読み解くことが大切な理由は、企業の真の財務状態と経営健全性を理解するためです。この計算書は、企業がどのように現金を生成し、使用しているかを示します。損益計算書が「紙上の利益」を示すのに対し、キャッシュフロー計算書は「現金の動き」を反映します。現金は企業の生命線であり、キャッシュフローが悪ければ、利益が出ていても企業は経営難に陥る可能性があります。

画像出典;Biz-Cube

キャッシュフローの三つの区分とは?

キャッシュフローは大きく3つの活動に分けられます。営業活動では、商品やサービスの売買から生じる現金の流れを見ます。投資活動は、設備投資など将来の収益を生むための出資や投資に関連する現金の動きです。最後に、財務活動では、株式発行や借入金など、企業の資金調達や返済に関わる現金流を確認します。

キャッシュフロー計算書では、主に三つの活動―営業活動、投資活動、財務活動―によるキャッシュフローを区別しています。それぞれの活動は、企業の現金の流れと財務状態を理解する上で重要な役割を果たします。

営業活動によるキャッシュフロー

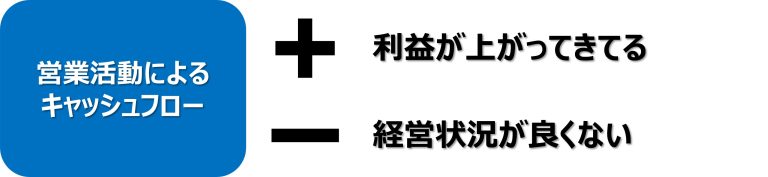

営業活動によるキャッシュフローは、企業の主要な事業活動から生じる現金の流れを示します。これには、商品やサービスの売上から得られる現金、商品の仕入れやサービス提供に関連する現金支出が含まれます。また、従業員への給与支払い、賃貸料の支払い、受け取った利息や支払った利息なども含まれます。営業活動によるキャッシュフローがプラスであれば、企業はその主要な事業活動から十分な現金を生み出していると言えます。

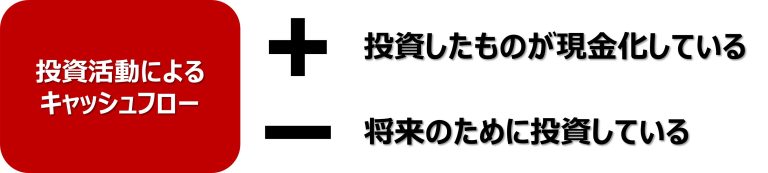

投資活動によるキャッシュフロー

投資活動によるキャッシュフローは、企業の資産の購入や売却、投資に関わる現金の動きを反映します。これには、物理的な資産の購入(例:建物や機械)や売却、証券投資、貸付金の与えや回収などが含まれます。投資活動によるキャッシュフローは通常、支出が多いためマイナスになりがちですが、これは企業が成長や拡大のために資産を蓄積していることを示す場合が多いです。

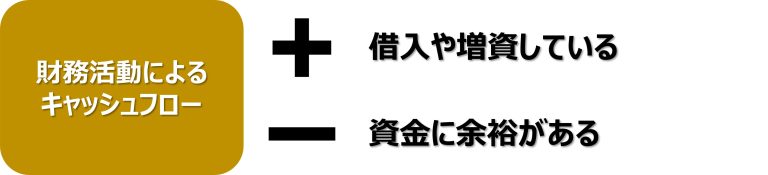

財務活動によるキャッシュフロー

財務活動によるキャッシュフローは、株式や借入金などを通じて企業が資金を調達する活動、またその返済に関連する現金の流れを表します。この部分には、新しい株式の発行による現金の流入、借入金の取得、配当の支払い、借入金の返済などが含まれます。財務活動がプラスのキャッシュフローを示すとき、それは企業が資金調達を行っていることを意味し、マイナスの場合は資金返済や配当支払いが行われていることを示します。

これらのキャッシュフローの分析を通じて、企業の現金生成能力、資産への投資、そして資金調達と返済の戦略を理解することができます。これらの情報は、企業の財務的健全性や将来的な成長潜在力を評価する上で重要です。

キャッシュフロー計算書の良い状態、悪化している状態とは

キャッシュフローの状態をプラス(良好)とマイナス(悪化)で比較する表を作成すると以下のようになります。

| キャッシュフローの区分 | 順調な状態(プラス) | 悪化している状態(マイナス) |

| 営業活動 | 企業の主要な事業活動が安定して利益を生み出しており、十分な現金が生成されている。 | 売上が減少またはコストが増加し、事業活動からの現金流入が不足している。 |

| 投資活動 | 長期的な成長を支えるための賢明な投資が行われており、将来の収益増加が期待される。 | 過剰な投資や不採算の投資が多く、企業の財務状態に負担をかけている。 |

| 財務活動 | 資金調達が効率的に行われ、資本構造が適切である。借入金のコストが管理されている。 | 過剰な借入や不適切な資金調達が行われ、高い負債負担または資金不足のリスクがある。 |

この表から分かるように、キャッシュフローの各区分は、企業の財務状態と経営効率の重要な指標となります。

営業活動のキャッシュフローがプラスであれば、企業はその主要事業で安定した収益を上げているといえるでしょう。また投資活動のキャッシュフローがプラスであれば、将来の成長に向けての賢明な投資が行われていることを示しています。そして、財務活動のキャッシュフローがプラスであれば、企業は資金調達を効率的に行い、健全な売り上げなどの収支構造を維持していると窺えます。

逆に、これらのキャッシュフローがマイナスである場合、それぞれの区分において潜在的な問題があることを示唆しているのです。このような分析を通じて、企業の経営者や経営幹部は、企業の現状を把握し、必要な経営戦略を立てる必要があるのです。

キャッシュフロー計算書は上場企業は作成義務がありますが、非上場の場合は作成義務はありません。しかし、キャッシュフロー計算書を作成することで資金繰りが把握でき、会社を守ることにつながります。経営者でなくても、財務諸表を読み解く力は求められます。新人だろうと若手だろうと。財務諸表を読み解くことで会社の状況や顧客の状況を把握することができ、成果につながる行動が取れるようになるはずです。

ぜひ新人研修や若手研修で教えていきましょう。

ビジネスゲーム研究所 米澤徳晃

研修会社に入社後、研修営業、研修講師業に従事。その後、社会保険労務士法人で人事評価制度の構築やキャリアコンサルティング活動に従事。その後、独立。講師登壇は年間50登壇を超え、講師としてのモットーは、「仕事に情熱を持って、楽しめる人たちを増やし続けたい」という想いで、企業研修を行っている。